Запобігання ризиків шахрайства та комплаєнс-ризиків під час кризи

А Ви можете назвати ризики комплаєнсу та шахрайства у Вашій компанії, і сказати, як вони розвиватимуться в комбінації із скороченням витрат?

Тема коронавірусу поволі зникає з порядку денного, і наші думки повертаються до «нової норми». Можливо, сьогодні ми шукаємо відповідні на питання щодо впливу цієї кризи на нашу галузь, або ж вивчаємо експертні думки стосовно падіння глобальної економіки. А можливо, ми сфокусовані на відновленні та нових маркетингових підходах. Тим не менш, більшість з нас вже виконала домашнє завдання: запланувала, або ж навіть, реалізувала заходи зі скорочення витрат в тій чи іншій мірі. Так, скорочення витрат найбільш поширений та перевірений інструмент під час різних криз. Водночас, досвід попередніх криз доводить, що скорочення витрат паралельно із зміщенням уваги на вирішення проблем викликає додаткові ризики. І часто, ці ризики належать до операційної сфери, де ми були переконані, що маємо добрий захист.

А Ви можете назвати ризики комплаєнсу та шахрайства у Вашій компанії, і оцінити їх розвиток в паралелі зі скороченням витрат? Звичайно ж, можете. Ви навіть можете бути переконаними в тому, що проблеми комплаєнсу та шахрайства не торкнуться Вашої компанії і маєте для цього залізні аргументи. Наприклад, у Вас розвинута система комплаєнсу, або ж Ви є маленькою сімейною компанією із перевіреними часом процесами та відносинами. Ви також впевнені, що здійснене скорочення витрат допоможе Вашій компанії вистояти в кризу і, навіть, збільшити ефективність функцій комплаєнсу та внутрішнього аудиту. Я абсолютно з Вами погоджусь, якщо йдеться про такі переваги як

- підвищення ефективності за рахунок реінжинірингу системи комплаєнсу, економний підхід до тренінгів, контрольних процедур та ін.

- вдосконалення процесів комплаєнсу та внутрішнього аудиту, та

- перевід ресурсів з некритичних функцій на діяльність, що пов’язана з більш високими ризиками.

Як би там не було, ризики зростатимуть. На згадку спадає історія, пов’язана з антикризовим менеджментом та прорахунками, що сталися саме через неналежну оцінку ризиків шахрайства. Йдеться про одного невеликого постачальника запасних частин, чия продукція експортувалась навіть до США. Ця компанія дізналась власну сумну історію з кінця, отримавши термінове повідомлення від материнської компанії про величезні штрафи та витрати на заміну бракованих запасних частин, які було поставлено клієнту з США, який, до того ж, належав до державного сектору. Сума була гігантська і, на щастя, материнська компанія була достатньо міцна, щоб вирішити цю проблему як фінансово, так і репутаційно. Дослідження причин цього інциденту здивували всіх: першоджерелом браку виробництва цієї великої партії запасних частин стала звичайна крадіжка. В це важко повірити, але після того, як працівники вкрали дорогу сировину, і надійшло замовлення на вироби, де саме вона використовувалась, вони просто замінили її на подібну. Ця подібна сировина мала інші технічні характеристики, і вироблений бракований вузол призвів до нещасного випадку. Ви ще не бачите зв'язку цієї аварії їа програмою скорочення витрат на цьому заводі? На жаль, режим економії торкнувся і рівня зарплат працівників, і системи внутрішнього контролю також. І, навіть, якщо ця компанія змогла заощадити на мінімізації десятки тисяч євро, загальна історія коштувала, зрештою, мільйони.

А чи змінила поточна криза мапу ризиків Вашої компанії? Не дивлячись на унікальність Вашого бізнесу, доволі легко ідентифікувати ризики у сферах, які об’єднують всі компанії та галузі в цей час. Ними можуть бути:

(1) нове законодавство на час карантину,

(2) поточні юридичні та контрактні зобов’язання,

(3) фінансові ризики,

(4) робоча сила та

(5) шахрайство.

І не важливо, яку кількість ризиків Ви знайдете та проведете оцінку, Ви не зможете усунити їх всі – це аксіома. Але всі вони містять приховані витрати, які ставлять під сумнів ефективність всіх заходів економії, а багато з пов’язані з корпоративним шахрайством.

Чому шахрайство може стати найбільшою небезпекою для Вашої компанії? Щоб знайти відповідь на це питання – давайте трохи глибше зануримось в теорію. Всі ми добре пам’ятаємо класичну модель корпоративного зловмисника, розроблену Дональдом Крейсі[1] та відому як трикутник шахрайства.

Ми бачимо три сторони трикутника: існуючу фінансову потребу (фінансовий тиск), усвідомлену можливість та самовиправдання.

Не важливо чи Ви комплаєнс-офіцер, фінансовий директор, генеральний директор, чи власник, - Ви акцептуєте здатність самовиправдання та ризик людського фактора, та управляєте ними, тримаючи в центрі уваги ті можливості, який має працівник, в залежності від його обов’язків. Ви розробили та впровадили високо етичні стандарти та інструменти внутрішнього контролю. Багато компаній успішно послаблюють фінансові проблеми працівників за допомогою різних програм підтримки, чи то безкоштовний транспорт та харчування, чи, навіть, довгострокові безвідсоткові позики та інша фінансова підтримка.

Але річ у тому, що кожна криза послаблює не лише фінансову стабільність компанії, а й різні контрольні механізми, і захист від ризиків слабшає. Віддалена робота, часткова присутність на робочому місці, змінені операційні та контрольні процеси та інші фактори збільшують можливість.

Якщо здатність самовиправдання людини залишається на попередньому рівні, Ви можете мимоволі збільшити рівень можливостей для зловживань. А паралельно фінансовий тиск зростає.

Роль фінансового тиску (також відомого як фінансова проблема, про яку людина не може говорити відкрито) є надзвичайно важливою, оскільки працівник хоче вирішити цю свою проблему таємно. І, якщо в добрі часи компанія, принаймні, могла зменшити цей фінансовий тиск через компенсацію інших потреб, сьогодні кожний працівник знає, що компанія сама в скруті, і шанс допомоги для нього є маловірогідним. За таких обставин, ризики шахрайства та зловживань зростають непропорційно, тож системи комплаєнсу та внутрішнього контролю мають залишатись дієвими.

Протягом останніх трьох місяців ми спостерігаємо значний ріст ризиків корпоративного шахрайства, що пов’язано зі змінами в економічному середовищі. Як ми говорили вище, фінансові проблеми у працівників зростають. Це спричинено не лише зменшенням доходів, а й невизначеністю щодо майбутнього. Так, працівники, використовуючи самовиправдання, починаючи з «я тільки позичаю» та закінчуючи «відновленням справедливості» та «потребами сім’ї», починають шукати можливості, знаходять та використовують їх.

Найбільш поширеною моделлю сьогодення залишається використання контрагентів працівниками задля отримання власної вигоди. Хоча, зараз "відкати" уступають дорогу іншим схемам, наприклад, рахункам з малими сумами за послуги, які ніколи не було надано, або оплату за товар та послуги, які не пройшли належного контрою (як за кількістю, так і по якості). Популярність таких «малих» зловживань пояснюється послабленим контролем та віддаленою роботою, яка такий контроль подекуди унеможливлює, а також незначущістю сум, які навряд чи стануть предметом дослідження аудиторів.

Крадіжки та зловживання активами сьогодні, напевно, можна поставити на друге місце за популярністю. Ви можете зустрітись як із «звичайною» крадіжкою дрібних активів або матеріалів, як господарські товари або інструменти, так із великими зловживаннями активами до виробництва та реалізації необлікованої продукції чи послуг.

Також, часто ми зустрічаємось зі зловживаннями робочим часом під час віддаленого режиму роботи.

Найбільш шокуючою схемою, на щастя не дуже поширеною допоки, я вважаю шахрайство із доброчинністю. В цьому випадку, компанія може стикнутись із фальшивими потребами від різних фондів, особливо, якщо вони створені незадовго до розміщення запиту. Більш поширеним підвидом сумнівної доброчинності є фінансові запити від державних та комунальних установ. Часто, з точки зору законодавства, такі запити можуть бути розцінені як корупція. А в країнах з високими корупційними ризиками, вони і виявляються скритими хабарями. Прохання про таку фінансову підтримку поступає в обмін на іншу послугу, яку державна установа надасть цій компанії або ж конкретній людині пізніше.

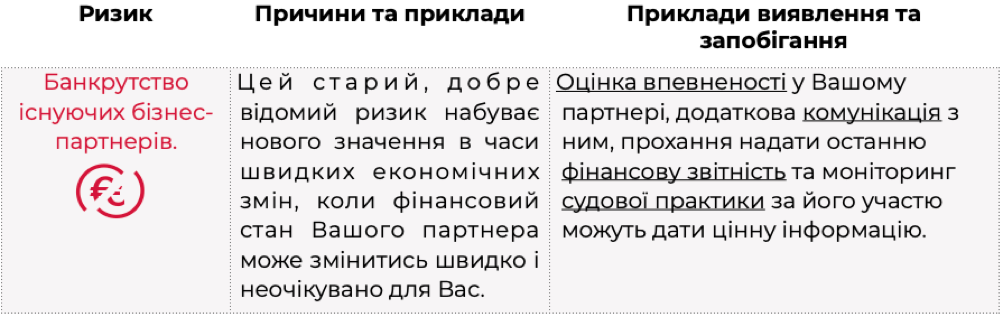

Ви можете розказати більше історій, і Вам дуже пощастило, якщо Ви їх знаєте з преси або ж від колег. Але, якщо реальність захоче продемонструвати Вам свою сумну сторону і Ви побачите перші сигнали зловживань Вашими працівниками, подивіться на таблицю нижче. В ній ми підсумовуємо основні ризики корпоративного шахрайства та комплаєнсу, які, за нашими відомостями, займають сьогодні найвищі позиції в рейтингу. Також ділимось найкращими прикладами, як ці ризики виникають, і як їх можна зменшити.

Як ми бачимо із наведених вище ризиків, вони можуть коштувати нам не тільки додаткових витрат, а й перетворитись в санкції, якщо мова йде про невірну фінансову звітність або корупційні ризики. Часто ми відкидаємо саму можливість того, що ці ризики можуть трапитись і в нашій компанії, маючи для цього хороші аргументи. Однак, спираючись на регулярні дослідження Association of Certified Fraud Examiners (ACFE), ми бачимо, що внаслідок корпоративного шахрайства організації втрачають 5% річного обороту[2]. Останнє дослідження PwC - Global Economic Crime and Fraud Survey 2020[3] – інформує про 47% респондентів, які пережили шахрайство протягом останніх 2-х років. Враховуючи, що статистка обох досліджень підтверджує ріст шахрайства зі сторони клієнтів та кібер-злочинців, ми бачимо, що наша впевненість в команді та компанії не може більше бути єдиним ефективним захистом. Статистика ACFE свідчить про те, що “найменші (за розміром) організації, які було досліджено, постраждали непропорційно, демонструючи середній збиток в $154,000 — що вище середньої медіани збитковості, яка становить лише $145,000.” Тобто, ті малі компанії, які вважали, що системи внутрішнього контролю та комплаєнсу для них є непотрібною розкішшю, потерпають від їх відсутності найбільше.

Хорошою новиною є те, що високу вразливість до шахрайства можна ефективно зменшувати за рахунок використання інструментів внутрішнього контролю та гарячих ліній. Так, 43% випадків шахрайства було викрито за допомогою викривачів, 15% - через внутрішній аудит, 12% - через аналіз керівництва, і лише 5% випадково.

Зараз найкращий час, щоб оцінити наскільки Ви і Ваша організація готові до управління ризиками, і які кроки необхідно здійснити, щоб пережити ці турбулентні часи з найменшими непередбачуваними втратами та прихованими ризиками.

Don’t lose sight of the big picture and stay healthy!

[1] Cressey, Donald R. Other People’s Money. Montclair, NJ: Patterson Smith, 1953

[2] 2020 Report to the Nations. Copyright 2020 by the Association of Certified Fraud Examiners, Inc.

- Тіло як поле бою: злочин, про який світ воліє не говорити Галина Скіпальська 12:44

- Конфлікт у публічному просторі: звинувачення, відповідь та судовий захист Юрій Бабенко 12:05

- Енергетичний ринок України: як європейські трейдери закрили епоху "домашніх правил" Ростислав Никітенко 08:40

- Освітньо-трудові мости як відповідь на демографічний обвал Ольга Духневич вчора о 19:38

- Системно-синергетична стратегія сталого розвитку України Вільям Задорський вчора о 18:39

- Строки для стягнення заробітної плати працівником в 2026 році Альона Прасол вчора о 10:47

- БЗВП "Було/Стало": Чому нові цифри не гарантують якості підготовки рекрутів Костянтин Ульянов (Valde) 05.01.2026 19:03

- Культура в часи зламу: як Київ 1918 року перегукується з Україною 2025-го Наталія Сидоренко 05.01.2026 18:00

- Оцінка ефективності правового регулювання як елемент нормотворчості Андрій Вігірінський 05.01.2026 16:37

- Людина і цифрові технології в сучасних ланцюгах постачання Наталія Качан 05.01.2026 15:20

- Подарунок декларанту: де закінчується ввічливість і починається правовий ризик Андрій Мазалов 05.01.2026 14:53

- Виховати власника: найскладніший етап житлової реформ Сергій Комнатний 05.01.2026 11:25

- Новорічні канікули минули – правові наслідки залишились? Дмитро Ламза 03.01.2026 18:17

- Ефект "зливного бачка" в маркетингу: чому ваші ліди називають "сміттєвими" Наталія Червона 02.01.2026 10:30

- Рік Коня стане роком "темної конячки" Олексій Шевчук 01.01.2026 12:30

- Новорічні канікули минули – правові наслідки залишились? 343

- Виховати власника: найскладніший етап житлової реформ 157

- Людина і цифрові технології в сучасних ланцюгах постачання 86

- Оцінка ефективності правового регулювання як елемент нормотворчості 71

- Строки для стягнення заробітної плати працівником в 2026 році 62

-

У Києві зникли з маршрутів майже всі "гуманітарні" автобуси

Бізнес 76174

-

"Від автобусів до метро". В Україні з 1 січня почала діяти єдина форма квитка – деталі

Бізнес 50268

-

Удар по казні Путіна. Експортні ціни на нафту Urals впали найнижче з часів вторгнення РФ в Україну

Бізнес 22394

-

Екснардепа Демчака затримали в Німеччині

Фінанси 18149

-

Оболонський проспект у Києві запропонували продовжити до Подолу

Бізнес 14535