Управление денежным потоком

Даже прибыльная компания может испытывать серьезные финансовые проблемы и даже стать банкротом. Для того, чтобы оставаться на плаву, компания должна эффективно управлять своими денежными потоками.

Что такое денежный поток (компании/бизнеса, проекта) и зачем нужно им управлять.

Мы знаем, как важен для компании такой показатель финансовой деятельности как прибыль. Прибыль (или убыток) служит индикатором, является ли бизнес экономически целесообразным. С другой стороны, может ли компания с хорошим показателем прибыли испытывать финансовые проблемы? Может, потому что наличие прибыли в отчете о финансовых результатах ничего не говорит о том, есть ли у компании «живые» деньги, чтобы вовремя заплатить по счетам. Ярким примером, который живо будоражил новостное пространство несколько лет назад, может послужить ситуация с агрохолдингом «Мрия». Один из крупнейших агрохолдингов страны, прибыльная компания, без труда привлекавшая кредиты крупнейших финансовых учреждений Украины и успешно разместившая евробонды, оказалась на грани банкротства. Примеров же проблем у более скромных компаний, о которых не пишут в новостях - великое множество.

Объясняется это спецификой показателя прибыли (убытка):

1. Во-первых, он формируется исходя из бухгалтерского «принципа начислений».

Для того, чтобы показать, работает бизнес с прибылью или убытком, доходы и расходы нужно привести к одному периоду, независимо от того, когда произошло реальное движение денежных средств. Таким образом, затраты и доходы становятся сопоставимыми для того, чтобы можно было определить финансовый результат от деятельности компании. Но это неизбежно приводит к тому, что в отчетном периоде учитываются права на денежные поступления и/или выплаты по обязательствам компании, которые фактически произойдут в будущем.

2. Во-вторых, на показатель прибыли оказывают влияние «не денежные» статьи расходов, такие как амортизация и учетная политика - принятый в компании подход к отражению в бух. учете операций, по которым допускается неоднозначное толкование (допущения) в рамках, определенных законодательством. Например, метод начисления той же амортизации, метод оценки запасов, правила распределения накладных расходов и пр. Поэтому показатель прибыли часто называют субъективным (в определенном смысле он зависит от суждений авторов учетной политики в компании).

В то же время, и у прибыльной компании в процессе жизнедеятельности периодически возникают «кассовые разрывы», то есть периоды, когда срок оплаты по обязательствам уже наступил, а выручка еще не поступила (сроки оплаты кредиторской и дебиторской задолженности не совпадают). На это может влиять сезонность бизнеса, платежная дисциплина покупателей, возникновение незапланированных закупок, влияние финансово-экономических кризисов и многое другое. В особо тяжелых случаях н едостаточность денежных средств может быть вызвана и тем, что компания взяла слишком кредитов (или не учла риск девальвации валюты) и оказалась не в состоянии их вернуть, а «перезанять» или пролонгировать срок выплаты не смогла. В этом случае ситуация может привести к банкротству.

Таким образом, для компании жизненно важно понимать не только, является ли бизнес прибыльным или убыточным, но и хватает ли ей свободных денежных средств, для того, чтобы в срок расплатиться с поставщиками и кредиторами, то есть является ли она платежеспособной и ликвидной (способность быстро превращать свои активы в деньги в случае острой потребности). Для решения этой задачи компании необходимо анализировать и планировать свой денежный поток.

Анализ денежного потока.

Денежный поток компании (ДП) - движение денежных средств в режиме реального времени; чистый денежный поток - разность между суммой поступлений и расходования денежных средств в определенном промежутке времени (год, квартал, месяц, неделя, день…). Положительный ДП означает, что у компании увеличивается объем ликвидных активов (деньги на расчетных счетах и депозитах, краткосрочные ЦБ и т.п.), за счет которых возможна оплата текущих расходов, процентов по кредитам и возврат долгов, а также реинвестирование в бизнес, выплаты дивидендов собственникам и обеспечение минимальной «подушки безопасности» на случай кризисных ситуаций. Негативный ДП показывает, что ДП уменьшается и необходимо принять срочные меры, чтобы компания смогла соблюсти сроки платежей поставщикам и кредиторам и осталась платежеспособной.

При этом избыток свободных денежных средств у компании также является негативным сигналом, потому что указывает не неэффективное использование денежных ресурсов, которые можно было бы инвестировать, и свидетельствует об убытках вследствие недополученной прибыли, инфляции и обесценивания денег.

Таким образом, основная цель управления ДП - соблюдение баланса между ликвидностью и прибыльностью компании при сохранении контроля над рисками, которые с ними связаны.

Первый шаг к управлению ДП - анализ структуры денежного потока компании. Согласно международным стандартам фин. отчетности денежный поток принято анализировать в разрезе трех сфер деятельности: операционной (текущей), финансовой и инвестиционной.

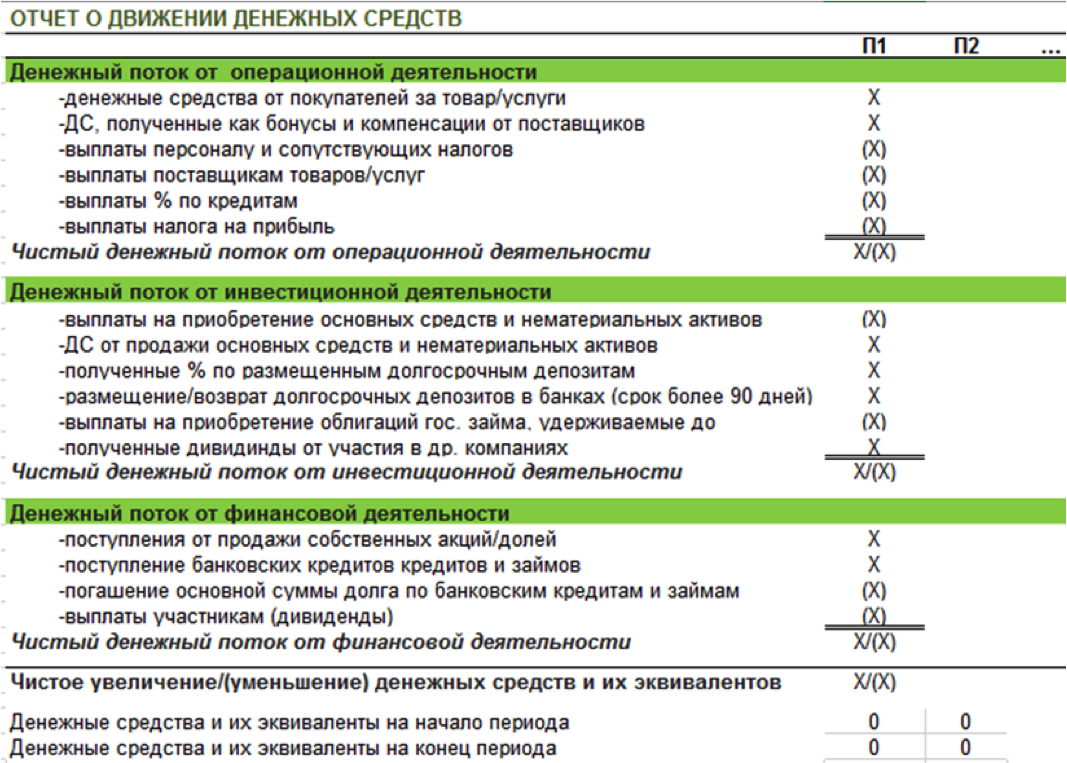

Общий принцип представления этой информации показан в таблице.

К операционной (текущей деятельности) относят такие операции, связанные с осуществлением основной (профильной) деятельности - реализацией товаров (работ, услуг), приобретением товаров (работ, услуг), необходимых для производства или перепродажи, а также выплату процентов за кредит на операционную деятельность, выплату заработной платы, налогов и т. п.

К инвестиционной деятельности в основном относят операции, связанные с капитальными активами.

К финансовой деятельности - привлечение и возврат долгосрочного капитала (акционерный или заемный) выплату дивидендов.

Планирование денежного потока

Для того, чтобы управлять денежным потоком, его также нужно планировать – предвидеть периоды дефицита денежных средств и возможного их избытка (профицита), чтобы иметь возможность заранее к ним подготовиться.

Для средне- и долгосрочного планирования (в периоды стабильности - 3-5 лет, в период кризисов - год, квартал) притоков и оттоков денежных средств разрабатывают бюджет движения денежных средств (БДДС). Формат БДДС может совпадать с форматом отчета о движении денежных средств или отличаться - в зависимости от особенностей бизнеса и целей конкретной компании.

БДДС - это укрупненный, стратегический план, который решает такие основные задачи:

- определение будущих периодов дефицита и профицита денежных средств;

- анализ внутренних резервов оптимизации ДП;

- определение «внешних» мер для того, чтобы сбалансировать ситуацию (доступные возможности, ресурсы, процедуры, сроки, стоимость, риски).

Для оперативного (краткосрочного) планирования денежных средств составляется платежный календарь - план движения денежных средств на 10 дней / 2 недели с детализацией по дням.

Платежный календарь - это инструмент краткосрочного планирования, который решает следующие задачи:

- 1. обеспечение своевременной оплаты финансовых обязательств, по которым наступил срок платежа;

- 2. определение даты выборки кредитного транша / получения финансирования (в рамках заранее утвержденного лимита);

- 3. определение даты и количества дней размещения временно свободных средств ДС (в рамках набора доступных инструментов).

Разумеется, для того, чтобы система планирования денежного потока эффективно работала (как часть общей системы планирования бизнес-деятельности компании), в компании должны быть созданы необходимые условия: внедрена система бюджетирования и контроля соответствия факта бюджету, система управления кредиторской и дебиторской задолженностью, планирования денежных поступлений, автоматизированная система формирования и согласования заявок на расход денежных средств, оптимизирована работа с банками. Однако, результат стоит приложенных усилий - это финансовая стабильность работы компании и устойчивость к кризисным явлениям, которых так много преподносит нам жизнь.

- Готують підвищення тарифів для населення Андрій Павловський вчора о 22:05

- Поки ППО в дорозі – шахед вже у вікні Дана Ярова вчора о 19:14

- Тренди корпоративної міграції у 2025 році: чому підприємці обирають Кіпр, ОАЕ та Естонію Дарина Халатьян вчора о 13:10

- Кримінальна відповідальність за злісне ухилення від сплати аліментів на утримання дитини Леся Дубчак вчора о 12:49

- Без компромісів: яка методика стала золотим стандартом омолодження обличчя у світі? Дмитро Березовський вчора о 12:19

- Лідер (без) інструкції: як керувати командами в епоху ШІ, поколінь зумерів та Alpha Аліна Первушина 03.07.2025 17:56

- Час життєстійкості: як зберегти себе у світі, що змінюється? Галина Скіпальська 03.07.2025 16:23

- Угода з прокурором про визнання винуватості: жодних гарантій без рішення суду Костянтин Рибачковський 02.07.2025 23:43

- Вновь о Гегелевской диалектике и искусственном интеллекте Вільям Задорський 02.07.2025 19:21

- Чи законно колишніх засуджених повторно ставити на військовий облік Анжела Василевська 02.07.2025 19:07

- НеБезМежне право Сергій Чаплян 01.07.2025 21:44

- Недоторканні на благо оборони: головне – правильно назвати схему Дана Ярова 01.07.2025 19:33

- Корпоративний добробут: турбота про співробітників чи форма м’якого контролю? Анна Пархоменко 01.07.2025 15:04

- Як AI змінює структуру бізнесу: замість відділів – малі команди і агентні системи Юлія Гречка 01.07.2025 14:07

- Жіноче лідерство в українському бізнесі: трансформація, яка вже відбулася Наталія Павлючок 01.07.2025 09:50

- "Розумні строки" протягом 1200 днів: чому рішення у справі стає недосяжним 632

- Суд не задовольнив позов батька-іноземця про зміну місця проживання дитини 292

- Чи законно колишніх засуджених повторно ставити на військовий облік 284

- Угода з прокурором про визнання винуватості: жодних гарантій без рішення суду 144

- Жіноче лідерство в українському бізнесі: трансформація, яка вже відбулася 123

-

Чому small talk більше не про погоду – і як навчитися бути ввічливим, а не нав’язливим

Життя 12602

-

Американська зброя на паузі: звідки вітер віє і до чого тут Китай

9251

-

Бій-реванш Усик – Дюбуа: де та о котрій дивитися

Життя 7103

-

"Шахедів" побільшає. Як змінились російські удари дронами та як Україна може зупинити їх

6105

-

"Ми – два крила одного літака": як українське подружжя створило nail beauty-бізнес на $2 млн у США

Життя 5916