Закон № 466 та надання спрощенцем в оренду нерухомості

Одіозний проект № 1210 за 1 ніч перетворився на Закон № 466. І вже є перші жертви – спрощенці, що здають в оренду землю/нерухомість. То - чи потрібно сплачувати податок за землю?

Перше знайомство.

На перший погляд, Закон № 466-ІХ чітко вказує на те, що спрощенцям скасували пільгу з податку на майно в частині земельного податку. Ось, як тепер звучить нова редакція п.п.4) п.297.1 ст.297 Податкового кодексу України (далі – ПК України):

Втім, аналіз цієї норми (в частині фіксування дужок) вказує на таке:

- платники 1-3 груп можуть не сплачувати і не подавати звітність з земельного податку, якщо така земля використовується у їхній господарській діяльності (крім випадків, коли вони здають нерухоме майно у т.ч. землю – в оренду);

- спрощенці 4-ої групи звільняються від плати за землю лише у випадку. коли вони використовують землю для ведення сільськогосподарського товаровиробництва (для 4-тої групи нічого, із прийняттям Закону № 466, – не змінилося).

В принципі, цей Закон – узаконення судової практики, наприклад у цій справі:

http://reyestr.court.gov.ua/Review/79846292 (якщо Ви - з податкової, то не поспішайте радіти, є судова практика, що є позитивною для платників податків ;)…).

Втім, не все так просто.

Можна піти до суду і …. Виграти!

На перший погляд така позиція виглядає утопією, але в нашому законодавстві є один дуже цікавий момент.

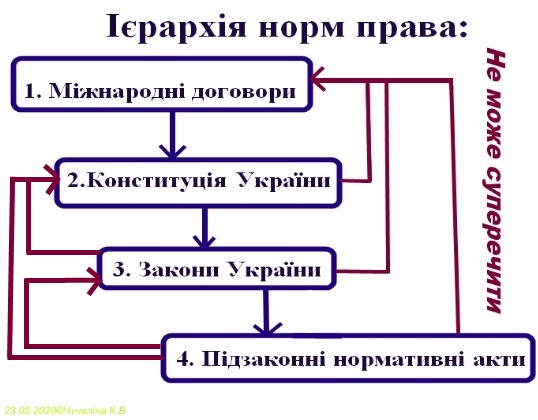

Частини 3-4 ст.7 КАС України вказують на те, що: «У разі невідповідності правового акта Конституції України, закону України, міжнародному договору, згода на обов’язковість якого надана Верховною Радою України, або іншому правовому акту суд застосовує правовий акт, який має вищу юридичну силу, або положення відповідного міжнародного договору України. Якщо суд доходить висновку, що закон чи інший правовий акт суперечить Конституції України, суд не застосовує такий закон чи інший правовий акт, а застосовує норми Конституції України як норми прямої дії. У такому випадку суд після винесення рішення у справі звертається до Верховного Суду для вирішення питання стосовно внесення до Конституційного Суду України подання щодо конституційності закону чи іншого правового акта, що віднесено до юрисдикції Конституційного Суду України».

Людською мовою це означає, що КАС України надав можливість платникам податків через адміністративний суд першої інстанції визнати певну норму Закону такою, що протирічить Конституції України, або міжнародним нормам. Тож, у випадку, коли суд доходить висновку про неконституційність положень Закону, суд не застосовує відповідні положення, а застосовує норми Конституції України, як норми прямої дії.

Суд першої інстанції звертається до Верховного Суду стосовно внесення до Конституційного Суду України подання щодо неконституційності положень Закону після проголошення рішення. Тобто, для остаточної перевірки питання щодо невідповідності положень Закону Конституції України та прийняття рішення, яке унеможливило б подальше застосування таких неконституційних положень Закону і щодо інших осіб.

Це повністю узгоджується із приписами ст.125 Конституції України, де сказано, що: «З метою захисту прав, свобод та інтересів особи у сфері публічно-правових відносин діють адміністративні суди».

При цьому, варто пам’ятати, що здійснення оцінки на предмет конституційності/неконституційності положень певного Закону, що регулює спірні правовідносини, є як правом, так і обов’язком суду, що зокрема вбачається з наведеної вище норми Конституції України.

Чому норма Закону № 466-ІХ є неконституційною?

Все просто! Вона – дискримінаційна.

Якщо проаналізувати ст.24 Конституції України, то в Україні заборонена - дискримінація.

А відповідно до ст.14 до ст. 14 Конвенції про захист прав людини і основоположних свобод, ратифікованої Законом № 475/97-ВР від 17.07.97 (далі – Конвенція), користування правами та свободами, визнаними в цій Конвенції, має бути забезпечене без дискримінації за будь-якою ознакою - статі, раси, кольору шкіри, мови, релігії, політичних чи інших переконань, національного чи соціального походження, належності до національних меншин, майнового стану, народження, або за іншою ознакою.

Статтею 1 Першого протоколу названої Конвенції передбачено, що кожна фізична або юридична особа має право мирно володіти своїм майном. Ніхто не може бути позбавлений своєї власності інакше як в інтересах суспільства і на умовах, передбачених законом і загальними принципами міжнародного права.

Відповідно до практики Європейського Суду з прав людини, дискримінація означає поводження з особами у різний спосіб, без об`єктивного та розумного обґрунтування, у відносно схожих ситуаціях (див. рішення у справі "Вілліс проти Сполученого Королівства" (Willis v. the United Kingdom), заява № 36042/97, n. 48, ECHR 2002-IV, ).

Відмінність у ставленні є дискримінаційною, якщо вона не має об`єктивного та розумного обґрунтування, іншими словами, якщо вона не переслідує легітимну ціль або якщо немає розумного співвідношення між застосованими засобами та переслідуваною ціллю. Договірна держава користується свободою розсуду при визначенні того, чи та якою мірою відмінності в інших схожих ситуаціях виправдовують різне ставлення (див. рішення від 21 лютого 1997 року у справі "Ван Раалте проти Нідерландів" (Van Raalte v. the Netherlands), п. 39, Reports 1997-I).

Людською мовою. Закон № 466-ІХ встановлює дискримінаційну норму, якою частину спрощенців, що здійснюють господарську діяльність з надання оренди нерухомого майна позбавляють частини майна (шляхом встановлення додаткового податку), порівняно з іншими спрощенцями, що здійснюють іншу господарську діяльність і у ній все одно використовують землю!

Все-таки, що ж робити?

Закон № 466-ІХ в частині підпункту 4 п. 297.1 ст. 297 Податкового кодексу України набирає чинності з 01.07.2020 року. Тому, у спрощенців все ще є час звернутися до податківців із запитом про надання індивідуальної податкової консультації. Якщо вона буде невтішною…. Що ж, платник знатиме точку зору податківців. Але, що є ще важливішим, він може спробувати оскаржити таку ІПК до суду, керуючись наведеними вище доводами та нормами права.

Бліц-відповіді на запитання, що у Вас можуть виникнути з даного питання.

Я вже побачила в Інтернеті різні запитання спрощенців, тож коротко відповім на ті, які знайшла.

Запитання: «Ми – спрощенець на 3-ій групі. Здаємо в оренду нерухоме майно (КВЕД-2010 – 68.20) нам потрібно буде сплачувати земельний податок?».

Відповідь: Згідно з приписами п.297.1 ст.297 ПК України в новій редакції – так, Ви повинні сплачувати земельний податок з 01.07.2020 року. Однак, це суперечить Конституції України, тож, обирайте: діяти в межах права, чи неконституційного Закону. Напишіть запит на ІПК, а потім оскаржте її. Втім, сплачуйте податок, а якщо справу виграєте у суді і рішення набере законної сили – маєте право на залік, чи повернення надміру сплачених коштів (п.п. 17.1.10 п.17.1 ст.17 ПК України).

Запитання: «Сплачувати за ту землю (частину), що надали в оренду, чи за всю?».

Відповідь: Як завжди, наш законодавець надав текст Закону, що має множинне трактування. Тож, використаємо п.п.4.1.4 п.4.1 ст.4 ПК України та платимо податок лише за землю, що здали в оренду.

Запитання: «А хто нараховує земельний податок ФОПу: підприємець, чи податківці?».

Відповідь: ФОПи прирівняні до фізичних осіб для цілей оподаткування земельним податком. Тому, земельний податок, як і раніше, нараховують податківці.

Сподіваюся, ця стаття, хоч трохи пом’якшила Ваш шок від № 1210 № 466. Якщо є ще запитання – відповім. І – все буде добре!

- Із колеги в керівники: 7 кроків до справжнього авторитету Олександр Висоцький вчора о 20:35

- Звільнені, але не врятовані. Чому пекло полону для жінок не закінчується на пункті обміну Галина Скіпальська 30.01.2026 13:19

- Позов для скасування штрафу ТЦК у 2026: повний гайд Павло Васильєв 30.01.2026 12:58

- Воднева політика ЄС: що з цього реально працює для України Олексій Гнатенко 30.01.2026 12:03

- Емоції як сигнальні лампочки: чому їх не варто "заклеювати" і як з ними працювати Олександр Скнар 30.01.2026 08:53

- Адвокат 2050: професія на межі революції Вадим Графський 29.01.2026 19:35

- Чому професійна освіта в Україні програє не через якість – а через комунікацію Костянтин Соловйов 29.01.2026 16:43

- Як формуються гемблінг-спільноти та чому вони відрізняються від звичайних соцмереж? Андрій Добровольський 29.01.2026 16:06

- Підприємництво в епоху штучного інтелекту Дарина Халатьян 28.01.2026 14:55

- Чому ви не можете вирішити – навіть коли все вже зрозуміло Валерій Козлов 28.01.2026 14:47

- Коли фото вирішує все: медійні маніпуляції та презумпція невинуватості Богдан Пулинець 28.01.2026 11:43

- Приватність постфактум: чому персональні дані в Україні захищаються запізно Лілія Олійник 27.01.2026 16:35

- Енергетична інфраструктура України 2026: модернізація та інвестиції Олексій Гнатенко 26.01.2026 13:52

- Пастка "швидких кіловат": Чому 10 ГВт розподіленої генерації можуть залишитися на папері Ростислав Никітенко 26.01.2026 09:03

- Як рятувати інших: психологічна стійкість адвоката та мистецтво підтримки Вадим Графський 25.01.2026 20:55

- Звільнені, але не врятовані. Чому пекло полону для жінок не закінчується на пункті обміну 145

- Воднева політика ЄС: що з цього реально працює для України 100

- Енергетична інфраструктура України 2026: модернізація та інвестиції 97

- Приватність постфактум: чому персональні дані в Україні захищаються запізно 91

- Коли фото вирішує все: медійні маніпуляції та презумпція невинуватості 88

-

Шмигаль пояснив причину аварії в енергосистемі

доповнено Бізнес 9216

-

Польський виробник одягу відкрив 500-й магазин в Україні: це рекорд у fashion-ритейлі

Бізнес 2519

-

Як ви п’єте чай, може впливати на його користь для здоров’я: всі переваги чаю

Життя 2455

-

В Україні і Молдові аварійні відключення, у Києві зупинилося метро – відео

Бізнес 1840

-

Удар від союзників. Як європейський егоїзм допомагає Росії "вимикати" великі міста

1314