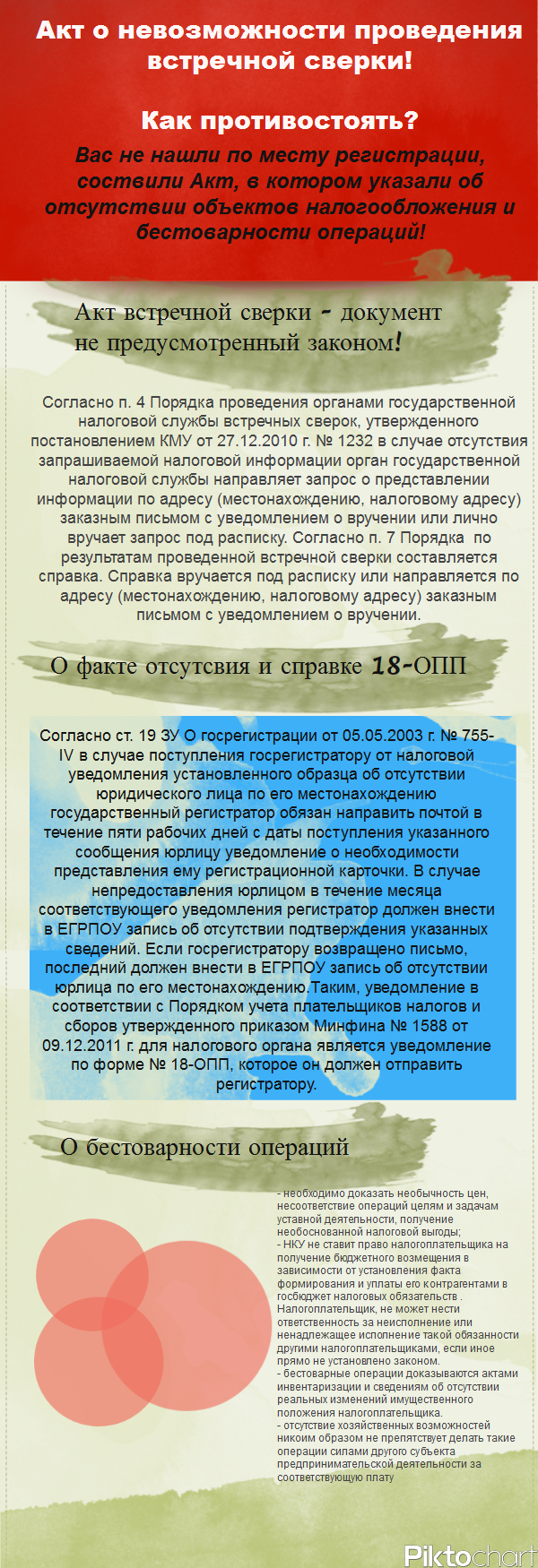

Акт о невозможности проведения встречной сверки. Как противостоять?

Вашу компанию не нашли по месту регистрации? Составили акт о бестоварности операций? Инфографика на эту тему поможет вам разобраться в ключевых вопросах такой ситуации.

Встречная сверка и акт о невозможности ее проведения

Акт встречной налоговой сверки. Как противостоять?

Недко налоговые органы стали применять практику проведения налоговыхпроверок субъектов предпринимательской деятельности без вынесения налоговогоуведомления-решения, с фиксацией правонарушений только в акте проверки.Напомним, что подать исковое заявление об отмене такого акта не представляетсявозможным. Существующая сегодня практика по таким вопросам позволять двигатьсятолько в двух направлениях:

1. обжалование акта налоговой проверки в налоговый органсогласно ст. 86.7 НКУ (что редко приносит положительный результат);

2. подача иска в суд опризнании действий налоговой неправомерными.

Однако, не менее интересными являются случаи проведения налоговыми органамивстречных сверок, не редко с существенными правонарушениями, нарушающимизаконные интересы плательщика налогов.

В этой статье мы рассмотрим с вами одни из таких правонарушений и попытаемсядать на них аргументы, которые налогоплательщики смогут использовать в суде призащите своих нарушенных прав.

Так, в одоном из случаев Главным государственным налоговымревизором-инспектором отдела особо важных проверок управления налоговогоконтроля был составлен Акт о невозможности проведения встречной сверки обществас ограниченной ответственностью по подтверждению хозяйственных отношенийс контрагентами за определенный период.

В заключении данного Акта было указано, что проверкой установлено отсутствиеобъектов налогообложения при определении доходов и расходов (услуг),подпадающих под определение ст. 134 Налогового кодекса Украины, а такжеустановлено отсутствие объектов налогообложения при покупке и продаже товаров(услуг), подпадающих под определение ст. 185 Налогового кодекса Украины.

Указанный Акт проверки не соответствует требованиям действующегозаконодательства и является документом, форма которого не предусмотреназаконом.

Согласно п. 73.5 ст. 73 Налогового кодекса Украины (далее - НКУ) с цельюполучения налоговой информации органы государственной налоговой службы имеютправо проводить встречные сверки данных субъектов хозяйствования относительноналогоплательщика. Встречной сверкой считается сопоставление данных первичныхбухгалтерских и других документов субъекта хозяйствования. Встречная сверкаосуществляется органами государственной налоговой службы с цельюдокументального подтверждения хозяйственных отношений с плательщиком налогов исборов, а также подтверждение отношений, вида, объема и качества операций ирасчетов, которые осуществлялись между ними, для выяснения их реальности иполноты отражения в учете налогоплательщика. Встречные сверки не являютсяпроверками и проводятся в порядке, определенном Кабинетом Министров Украины. Порезультатам встречных сверок составляется справка, которая предоставляетсясубъекту хозяйствования в десятидневный срок.

Вместе с тем, по содержанию всего Акта говорится о проведении, каквстречной сверки, так и проверки, хотя п. 73.5 ст. 73 НКУ установлено, чтовстречные сверки не являются проверками и проводятся в порядке, определенномКабинетом Министров Украины.

Согласно п. 4 Порядка проведения органами государственной налоговой службывстречных сверок, утвержденного постановлением Кабинета Министров Украины от 27декабря 2010 г. № 1232 (далее - Порядок) орган государственной налоговой службы(исполнитель), который проводит встречную сверку, составляет справку приналичии информации, для получения которой отправлен запрос органомгосударственной налоговой службы (инициатором), и ее документальногоподтверждения. В случае отсутствия запрашиваемой органом государственнойналоговой службы (инициатором) информации орган государственной налоговойслужбы (исполнитель) направляет заверенный печатью запрос о представленииинформации и ее документального подтверждения субъекту хозяйствования по егоадресу (местонахождению, налоговому адресу) заказным письмом с уведомлением овручении или лично вручает субъекту хозяйствования либо его законному илиуполномоченному представителю под расписку.

Согласно п. 6 Порядка проведения органами государственной налоговой службывстречных сверок в случае получения от предприятия информации, определенной взапросе, и ее документального подтверждения (в течение одного месяца со дня,следующего за днем поступления субъекту хозяйствования запроса) органгосударственной налоговой службы проводит встречную сверку.

Очевидно, что запрос налоговым органом в рамках указанного Порядка иположений статьи 73 НКУ, не направлялся. Им не истребовалась информация соссылкой на положения пп.78.1.1, пп.78.1.4 ст. 78 НКУ, хотя нормапредусматривает порядок проведения документальных внеплановых проверок, которыев свою очередь могут быть проведены при наличии соответствующего решенияруководителя налогового органа.

Согласно п. 7 Порядка проведения органами государственной налоговой службывстречных сверок по результатам проведенной встречной сверки составляетсясправка, которая подписывается субъектом хозяйствования (законным илиуполномоченным представителем) и должностными лицами органа государственнойналоговой службы. Справка лично вручается субъекту хозяйствования или егозаконному либо уполномоченному представителю под расписку или направляетсясубъекту хозяйствования по его адресу (местонахождению, налоговому адресу)заказным письмом с уведомлением о вручении.

В нарушение указанной нормы налоговый орган по результатам проведеннойвстречной сверки составил акт, а не справку.

Что касается выводов Акта о выявленных нарушениях норм налоговогозаконодательства, то обращаем внимание на то, что у налогового органаотсутствуют полномочия по осуществлению в рамках проведения встречных сверокконтроля над соблюдением налогового законодательства. Функции по контролю засоблюдением налогового и другого законодательства, контроль за соблюдениемкоторого возложен на органы государственной налоговой службы, реализуется путемпроведения проверок в случаях и в порядке, установленном Налоговым кодексомУкраины.

Кроме того, следует отметить, что Актом сверки (проверки) установленаневозможность проведения встречной сверки в связи с отсутствием компании поналоговому адресу. Вместе с тем, сверка (проверка) фактически была проведена,что подтверждается содержанием Акта сверки (проверки). Актом сверки (проверки)было установлено отсутствие объектов налогообложения, факта передачи товаров(услуг), хотя никакие документы при этом не исследовались.

Таким образом, выводы в Акте, сделанные налоговым органом не основываютсяна требованиях действующего законодательства, регулирующего спорныеправоотношения, и полностью опровергаются приведенными выше обстоятельствами.

В Акте проверки (сверки) указано, что общество якобы не находится позарегистрированному адресу о чем составлены справки формы № 2. При этомналогоплательщику неизвестно, какого содержания эти справки и соответствуют лиони нормам действующего законодательства Украины.

Между тем, следует отметить, что согласно ст. 19 Закона Украины «Огосударственной регистрации юридических лиц и физических лиц -предпринимателей» от 05.05.2003 года № 755-IV в случае поступлениягосударственному регистратору от органа государственной налоговой службыуведомления установленного образца об отсутствии юридического лица по егоместонахождению государственный регистратор обязан направить почтовым отправлениемв течение пяти рабочих дней с даты поступления указанного сообщенияюридическому лицу уведомление о необходимости представления государственномурегистратору регистрационной карточки.

В случае непредоставления юридическим лицом в течение месяца с датыпоступления ему соответствующего уведомления регистрационной карточки оподтверждении сведений о юридическом лице государственный регистратор долженвнести в Единый государственный реестр запись об отсутствии подтвержденияуказанных сведений датой, установленной для очередного представлениярегистрационной карточки о подтверждении сведений о юридическом лице.

Если государственному регистратору возвращено почтовое отправление,государственный регистратор должен внести в Единый государственный реестрзапись об отсутствии юридического лица по его местонахождению.

Таким сообщением в соответствии с Порядком учета плательщиков налогов исборов утвержденного приказом Министерства финансов Украины № 1588 от09.12.2011 г. для налогового органа является уведомление по форме № 18-ОПП.

Если по результатам мероприятий по установлению фактическогоместонахождения юридического лица подразделениями налоговой милиции будетподтверждено отсутствие такого лица по местонахождению или установлено, чтофактическое местонахождение юридического лица не соответствуетзарегистрированному местонахождению, руководитель (заместитель руководителя)органа государственной налоговой службы принимает решение о направлениигосударственному регистратору соответствующего сообщения об отсутствииюридического лица по местонахождению по ф. N 18-ОПП (приложение 24) дляпринятия мер, предусмотренных частью двенадцатой статьи 19 Закона (755-15).Копия уведомления подшивается к регистрационной части учетного деланалогоплательщика. О направлении уведомления вносится запись в журнал учетасообщений об отсутствии юридического лица по местонахождению по ф. N 19-ОПП(приложение 25).

При таких обстоятельствах мы считаем, что форма 2 указанная в Акте проверки(сверки), как документ, якобы подтверждающий не нахождение истца по адресурегистрации не соответствует требованиям действующего законодательства Украиныи не может свидетельствовать о наличии факта отсутствия фирмы по указанному вАкте адресу.

В Акте проверки (сверки) не приведены никакие обстоятельства идоказательства, которые бы свидетельствовали о необычности цен по спорнымоперациям, или о несоответствии хозяйственных операций целям и задачам уставнойдеятельности налогоплательщика, необычности этой операции для участников операции,убыточности спорной операции, или других обстоятельств, которые по отдельностилибо в совокупности могли свидетельствовать о фиктивности совершенных операций,отсутствие факта поставки, а также о том, что совершение указанных операций небыло обусловлено разумными экономическими причинами (целями деловогохарактера), а действия предприятия и его контрагента были направленные наполучение необоснованной налоговой выгоды.

Ссылки фискалов на отсутствие административно-хозяйственных возможностей навыполнение хозяйственных операций не могут быть учтены ввиду того, чтоНалоговый кодекс Украины не ставит право налогоплательщика на получениебюджетного возмещения в зависимости от установления факта формирования и уплатыего контрагентами в Государственный бюджет Украины налоговых обязательств похозяйственным операциям в соответствующем налоговом периоде. Налогоплательщик,который в силу возложенной на него законом обязанности по уплате налогов,сборов (обязательных платежей) вступает в связи с этим в соответствующиеправоотношения с государством, не может нести ответственность за неисполнениеили ненадлежащее исполнение такой обязанности другими налогоплательщиками, еслииное прямо не установлено законом.

Высший административный суд Украины в своем Информационном письме от20.07.2010 г. № 1112/11/13-10 также отмечает: «В случае если действияналогоплательщика свидетельствуют о его добросовестности, а совершенные имхозяйственные операции не вызывают сомнения в их реальности и соответствиядействительному экономическому содержанию, для подтверждения права на налоговыйкредит и/или бюджетное возмещение достаточно наличия надлежащим образомоформленных документов, в частности налоговых накладных ».

Кроме того, налоговиками не указано ни одной налоговой отчетностипроверяемой организации, на анализ которой ссылается фискальный орган в Актепроверки (сверки) отмечая об отсутствии у нее соответствующих ресурсов.

Также следует отметить, что факт нарушения контрагентом налогоплательщикасвоих налоговых обязательств может быть основанием для вывода онеобоснованности заявленных требований о предоставлении налоговой выгодывозмещения налога на добавленную стоимость из Государственного бюджета, еслиналоговый орган докажет, что субъект предпринимательской деятельности действовалбез должной осмотрительности и осторожности и ему могло быть известно онарушениях, которые допускали его контрагенты, что налоговым органом в Актепроверки (сверки) сделано не было.

Согласно ч. 1 ст. 70 КАС Украины, надлежащими являются доказательства,которые содержат информацию относительно предмета доказывания. Суд не принимаетк рассмотрению доказательства, которые не касаются предмета доказывания.

Частью 4 ст. 70 КАС Украины предусмотрено, что обстоятельства, которые позакону должны быть подтверждены определенными средствами доказывания, не могутподтверждаться никакими другими средствами доказывания, кроме случаев, когдаотносительно таких обстоятельств не возникает спора.

Частью 1 ст. 145 ГК Украины предусмотрено, что имущественное положениепредприятия определяется совокупностью принадлежащих ему имущественных прав иимущественных обязательств, отражается в бухгалтерском учете его хозяйственнойдеятельности в соответствии с требованиями закона.

Таким образом, бестоварная операция не вызывает реальных измененийимущественного положения налогоплательщика.

Частью 6 ст. 145 ГК Украины предусмотрено, что субъекты хозяйствованияобязаны на основе данных бухгалтерского учета составлять финансовую отчетностьпо формам, предусмотренным законодательством, проводить инвентаризациюпринадлежащего им имущества для обеспечения достоверности данных бухгалтерскогоучета и отчетности, предоставлять финансовую отчетность в соответствии стребованиями закона и их учредительных документов.

Итак, бестоварные операции доказываются актами инвентаризации и сведениямоб отсутствии реальных изменений имущественного положения налогоплательщика.

В рамках проверок компании и ее контрагентов, инвентаризации, вопрекитребованиям действующего законодательства, не проводились.

Указанные обстоятельства просто декларативно приведены в Акте проверки(сверки) без всякого указания того, каким именно образом они делают невозможнымосуществление реальных хозяйственных операций именно между компанией и ееконтрагентами.

Не могут приниматься во внимание доводы о том, что субъектпредпринимательства не имеет ресурсов для осуществления операций по хранению,перегрузке и перевозке товаров собственными силами, так как указанноеобстоятельство никоим образом не препятствует делать такие операции силамидругого субъекта предпринимательской деятельности за соответствующую плату.

Таким образом, все доказательства по данному делу, как каждый поотдельности, так и в совокупности или в различных комбинациях не дают никакихоснований для вывода о бестоварности любых хозяйственных операций или оничтожестве заключенных сделок.

Согласно ст. 21 Налогового кодекса Украины, должностные лица контролирующихорганов обязаны придерживаться Конституции Украины и действовать исключительнов соответствии с настоящим Кодексом и другими законами Украины, другиминормативными актами; обеспечивать добросовестное выполнение возложенных наконтролирующие органы функций; обеспечивать эффективную работу и выполнениезаданий контролирующих органов в соответствии с их полномочиями; не допускатьнарушений прав и охраняемых законом интересов граждан, предприятий, учреждений,организаций.

Согласно части второй статьи 19 Конституции Украины органы государственнойвласти и органы местного самоуправления, их должностные лица обязаныдействовать только на основании, в пределах полномочий и способом, которыепредусмотрены Конституцией и законами Украины.

На основании вышеизложенного можно смело просить в суде признатьнеправомерными действия Государственной налоговой инспекции относительносоставления Акта о невозможности проведения встречной сверки по подтвержденияхозяйственных отношений с контрагентами.

- Звільнені, але не врятовані. Чому пекло полону для жінок не закінчується на пункті обміну Галина Скіпальська вчора о 13:19

- Позов для скасування штрафу ТЦК у 2026: повний гайд Павло Васильєв вчора о 12:58

- Воднева політика ЄС: що з цього реально працює для України Олексій Гнатенко вчора о 12:03

- Емоції як сигнальні лампочки: чому їх не варто "заклеювати" і як з ними працювати Олександр Скнар вчора о 08:53

- Адвокат 2050: професія на межі революції Вадим Графський 29.01.2026 19:35

- Чому професійна освіта в Україні програє не через якість – а через комунікацію Костянтин Соловйов 29.01.2026 16:43

- Як формуються гемблінг-спільноти та чому вони відрізняються від звичайних соцмереж? Андрій Добровольський 29.01.2026 16:06

- Підприємництво в епоху штучного інтелекту Дарина Халатьян 28.01.2026 14:55

- Чому ви не можете вирішити – навіть коли все вже зрозуміло Валерій Козлов 28.01.2026 14:47

- Коли фото вирішує все: медійні маніпуляції та презумпція невинуватості Богдан Пулинець 28.01.2026 11:43

- Приватність постфактум: чому персональні дані в Україні захищаються запізно Лілія Олійник 27.01.2026 16:35

- Енергетична інфраструктура України 2026: модернізація та інвестиції Олексій Гнатенко 26.01.2026 13:52

- Пастка "швидких кіловат": Чому 10 ГВт розподіленої генерації можуть залишитися на папері Ростислав Никітенко 26.01.2026 09:03

- Як рятувати інших: психологічна стійкість адвоката та мистецтво підтримки Вадим Графський 25.01.2026 20:55

- Адвокат у сімейних справах: мистецтво захисту в найскладніших ситуаціях Вадим Графський 24.01.2026 20:45

- Звільнені, але не врятовані. Чому пекло полону для жінок не закінчується на пункті обміну 112

- Воднева політика ЄС: що з цього реально працює для України 97

- Енергетична інфраструктура України 2026: модернізація та інвестиції 90

- Приватність постфактум: чому персональні дані в Україні захищаються запізно 87

- Коли фото вирішує все: медійні маніпуляції та презумпція невинуватості 86

-

Шмигаль пояснив причину аварії в енергосистемі

доповнено Бізнес 6053

-

Як ви п’єте чай, може впливати на його користь для здоров’я: всі переваги чаю

Життя 1841

-

В Україні і Молдові аварійні відключення, у Києві зупинилося метро – відео

Бізнес 1695

-

Найбільша мережа магазинів України наростила товарообіг майже до 300 млрд грн

Бізнес 1462

-

Україна залучила одну з найвпливовіших країн Близького Сходу до програми Food from Ukraine

Бізнес 1308