Що буде з ринком акцій США? Попередження про рекордну волатильність за останні 3 роки

Чого очікувати від ринку акцій США найближчим часом?

У цій колонці хочу розповісти чого слід очікувати від ринку акцій США найближчим часом, а також про результати аналізу унікального випереджаючого індикатора на основі даних індексу волатильності VIX (S&P 500), який дозволяє прогнозувати майбутню волатильність на ринку акцій із випередженням на 1-2 місяці.

Попередження для інвесторів та власників американських акцій!

Часи змін наближаються, і ми звертаємося до вас із попередженням про можливі неприємності на фінансових ринках. Перед нами стоїть загроза, яка викликає занепокоєння і вимагає особливої уваги. Ринок акцій вступає в нову еру, яка, можливо, призведе до найзначнішої волатильності за останні три роки.

Ми спостерігаємо ознаки нестабільності, які мають потенціал значного зниження цін активів і додаткового тиску на інвесторів. Важливо усвідомлювати, що наше попередження ґрунтується на аналізі ключових показників ринку акцій США, зокрема на змінах макроекономічних показників, а також на аналізі випереджаючого індикатору на основі індексу волатильності VIX (S&P 500).

Ми глибоко усвідомлюємо, що такі часи можуть викликати тривогу і невизначеність. Однак вони також відкривають можливості для тих, хто готовий адаптуватися та діяти розумно. Саме зараз стає критично важливим вміння приймати обґрунтовані інвестиційні рішення, засновані на фундаментальному аналізі та стратегічному підході до управління портфелем.

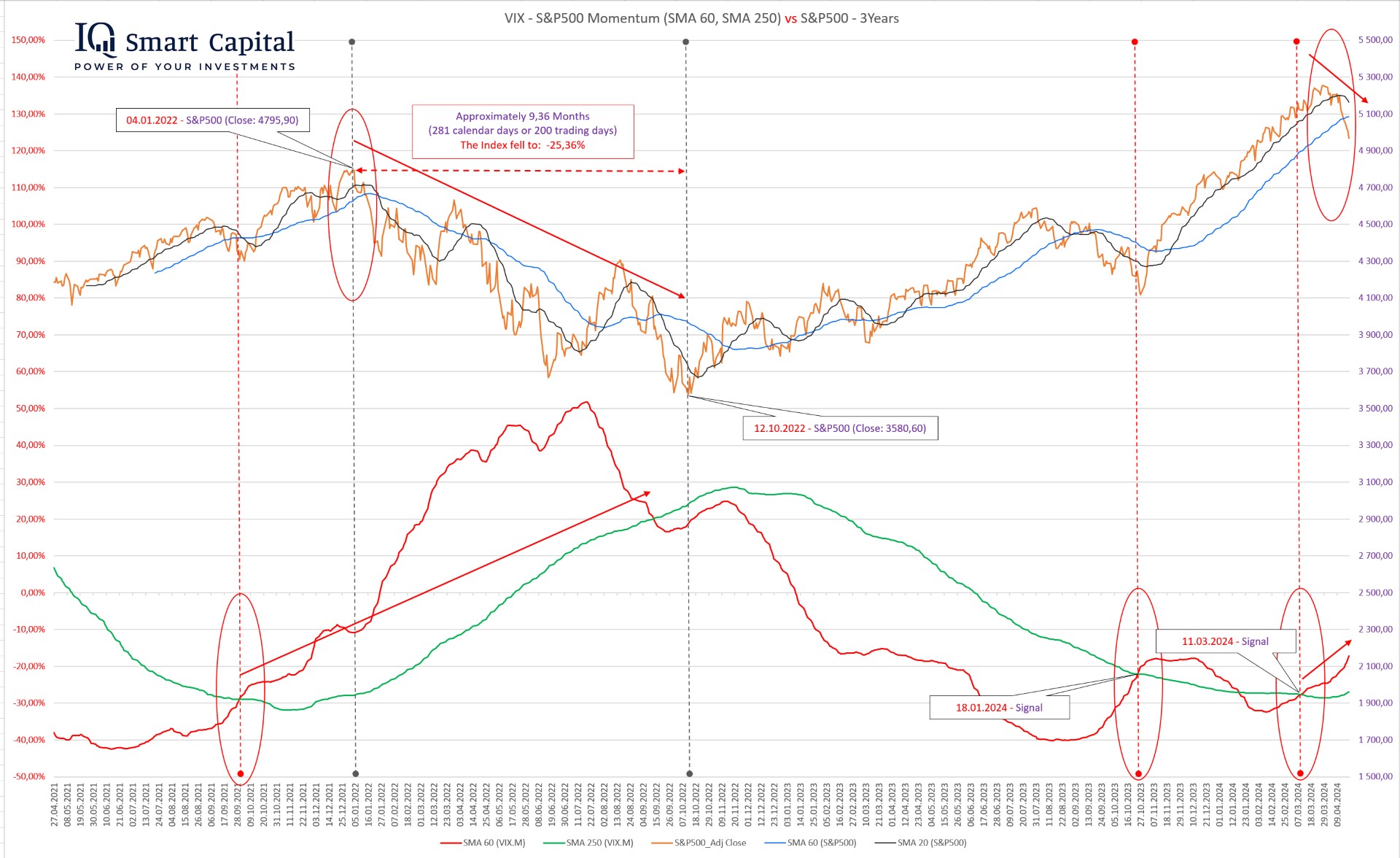

Перше, що слід відзначити, - це те, що індекс S&P 500 почав різко знижуватися і на 19.04.2024 року вже впав нижче ключового рівня SMA 60 (просте ковзне середнє за 60 торгових днів). Головною особливістю цього падіння є те, що не було ні одного відскоку на денному графіку! Це означає, що протягом останніх шести торгових днів з 12.04.2024 по 19.04.2024 індекс S&P 500 падав без зупинок та відскоків!

З такими темпами через 2-3 торгові сесії SMA 20 (S&P 500) може перетнути SMA 60 (S&P 500), що буде сильним підтверджуючим сигналом для більш тривалого та стійкого падіння ринку акцій США (індексу S&P 500).

Унікальний випереджаючий індикатор на базі індексу VIX (S&P 500)

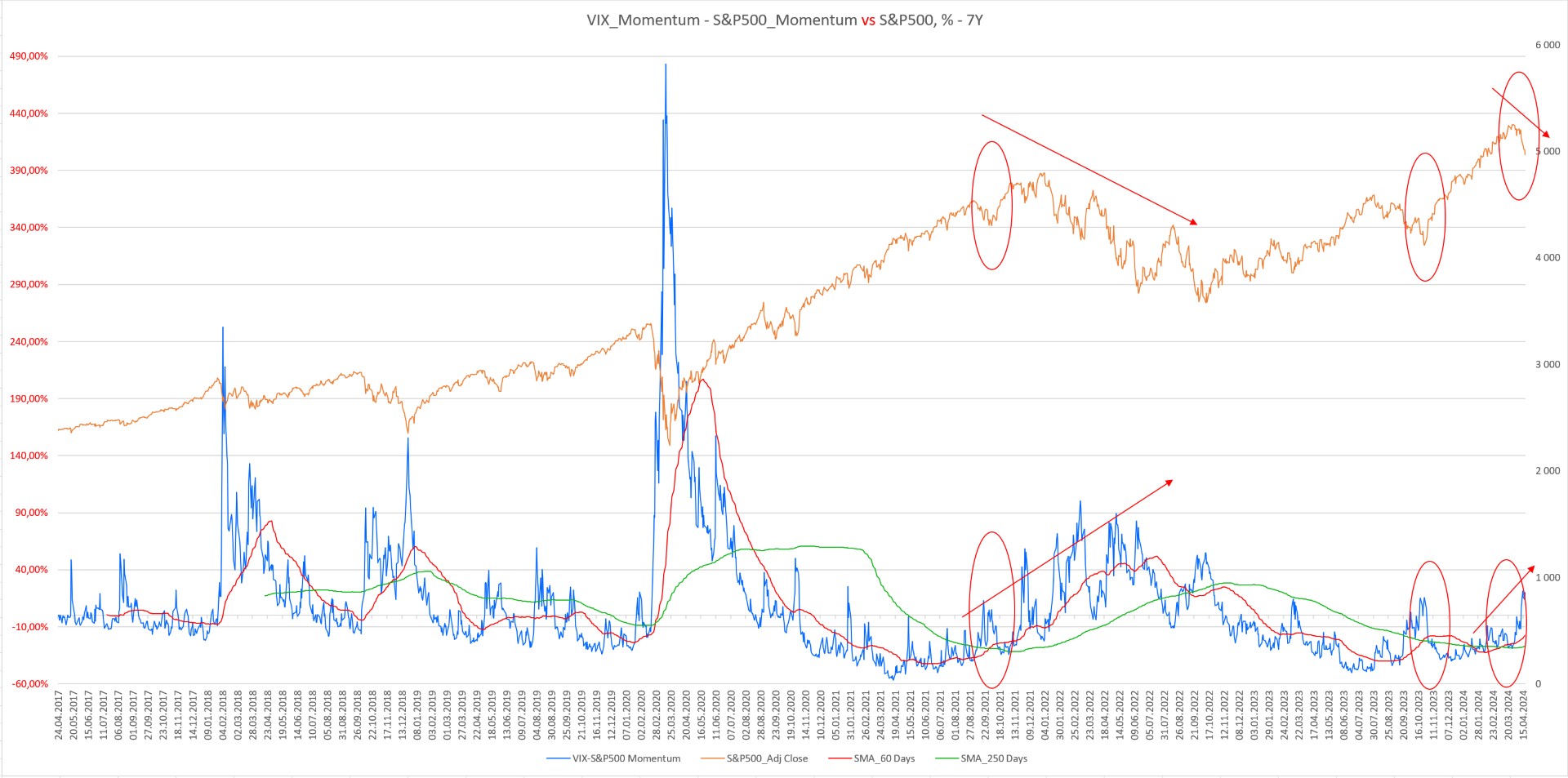

Для більш точного прогнозування майбутньої волатильності на ринку акцій, ми використовуємо унікальний індикатор моментуму, розроблений в нашій компанії, який розраховується на основі щоденних даних індексу волатильності VIX (S&P 500). Цей індикатор дозволяє передбачати майбутню волатильність з випередженням у 1-2 місяці, що дає інвесторам більше часу на адаптацію до майбутніх змін на ринку.

Одним з ключових моментів, який слід відзначити, є унікальність випереджаючого індикатора, що базується на індексі волатильності VIX. Коли просте ковзне середнє за 60 днів - SMA 60 (VIX.M) перетинає знизу вгору просте ковзне середнє за 250 днів SMA 250 (VIX.M), це інтерпретується як сигнал про можливе збільшення волатильності на ринку найближчим часом.

Цей індикатор надає інвесторам цінну інформацію про напрямок і силу тренду волатильності, що дозволяє приймати рішення з більш високою впевненістю. Саме завдяки цьому випереджаючому індикатору інвестори можуть бути готові до можливих коливань на ринку і приймати заходи з управління своїм портфелем на ранніх етапах змін.

Останній попереджуючий сигнал був отриманий 11.03.2024 року – на графіку це крайня права вертикальна пунктирна лінія. Цей сигнал може служити попередженням про можливе майбутнє збільшення волатильності вже протягом найближчих 1-2 місяців (квітень і травень 2024 року). Такі зміни часто свідчать про перегляд інвестиційних стратегій великими учасниками ринку та активну підготовку до можливих ринкових коливань.

ФРС може підняти процентну ставку у 2024 році (замість зниження)

Важливо відзначити, що наші інвестиційні аналітики з побоюваннями розглядають можливе підвищення процентної ставки Федеральної резервної системи (ФРС) через дійсно стійку інфляцію в США у 2024 році (замість очікуваного зниження). Це може призвести до додаткової нестабільності на ринку акцій та потребує уважного моніторингу ринкової ситуації.

Геополітична нестабільність на Близькому сході також призводить до підвищення вартості міжнародних контейнерних перевезень. Транспортний потік через Суецький канал зменшився на 32% (з середини 2023 року) оскільки це несе загрозу для торгових суден. Як наслідок, здорожчання міжконтинентальних морських перевезень та збільшення вартості кінцевого продукту для споживачів (глобальний фактор, що стимулює інфляцію на стороні пропозиції). Крім цього на інфляцію в США та Європі впливає здорожчання нафти та інших похідних нафтопродуктів. Наприклад в США ціни на бензин зросли на 21% з січня 2024.

В результаті, ми прогнозуємо, що інфляція буде стабільною та залишиться в США і Єврозоні на довший термін, ніж очікувалося раніше. Який це буде мати вплив на ринок акцій, стає очевидним! Отже ми очікуємо підвищення волатильності на ринку акцій, про що ї попереджаємо інвесторів! Випереджаючий індикатор на базі індексу волатильності VIX (S&P 500) також це підтверджує.

Слід зазначити, що в умовах підвищеної волатильності на ринку акцій, циклічні сектори економіки США, такі як виробництво, сировинні компанії, споживчий та будівельний сектор, часто відчувають додатковий тиск. Однак, в періоди підвищеної волатильності також виникають і можливості для тих, хто готовий скористатися такими ринковими можливостями та інвестувати в циклічні сектори на довгострокову перспективу (не менше 5 років).

Завершуючи, давайте не будемо забувати, що у світі інвестицій, подібно морським подорожам, хвилі волатильності можуть виникати як з очікуваних, так і неочікуваних джерел. Час від часу, ми стикаємося зі змінами, які важко передбачити, але саме в ці моменти приховані найбільш вигідні можливості.

Використання випереджаючих індикаторів на індекс волатильності VIX та інших аналітичних інструментів допомагає не лише прогнозувати можливі тенденції на ринку, але й виявляти невидимі, на перший погляд перспективи. Саме в цьому полягає мистецтво інвестування: в умінні бачити за горизонтом і сприймати волатильність як джерело нових можливостей.

Тож давайте залишатися пильними, адаптуватися до змін та, головне, залишатися вірними своїй стратегії. Пам'ятайте, що в кінцевому підсумку успішні інвестори - це ті, хто не лише вміє керувати ризиком, але й знаходити цінність там, де інші бачать лише хаос!

- Освітньо-трудові мости як відповідь на демографічний обвал Ольга Духневич 19:38

- Системно-синергетична стратегія сталого розвитку України Вільям Задорський 18:39

- Строки для стягнення заробітної плати працівником в 2026 році Альона Прасол 10:47

- БЗВП "Було/Стало": Чому нові цифри не гарантують якості підготовки рекрутів Костянтин Ульянов (Valde) вчора о 19:03

- Культура в часи зламу: як Київ 1918 року перегукується з Україною 2025-го Наталія Сидоренко вчора о 18:00

- Оцінка ефективності правового регулювання як елемент нормотворчості Андрій Вігірінський вчора о 16:37

- Людина і цифрові технології в сучасних ланцюгах постачання Наталія Качан вчора о 15:20

- Подарунок декларанту: де закінчується ввічливість і починається правовий ризик Андрій Мазалов вчора о 14:53

- Виховати власника: найскладніший етап житлової реформ Сергій Комнатний вчора о 11:25

- Новорічні канікули минули – правові наслідки залишились? Дмитро Ламза 03.01.2026 18:17

- Ефект "зливного бачка" в маркетингу: чому ваші ліди називають "сміттєвими" Наталія Червона 02.01.2026 10:30

- Рік Коня стане роком "темної конячки" Олексій Шевчук 01.01.2026 12:30

- Подарунки для посадовців: що заборонено законом Анна Макаренко 30.12.2025 16:49

- Зменшення розміру середнього заробітку за час затримки розрахунку при звільненні Альона Прасол 30.12.2025 10:56

- Стабільні обсяги, зростаюча ціна: логіка ринку земель у 2025 році Денис Башлик 29.12.2025 17:11

- Новорічні канікули минули – правові наслідки залишились? 333

- Виховати власника: найскладніший етап житлової реформ 155

- Людина і цифрові технології в сучасних ланцюгах постачання 83

- Оцінка ефективності правового регулювання як елемент нормотворчості 64

- Строки для стягнення заробітної плати працівником в 2026 році 59

-

У Києві зникли з маршрутів майже всі "гуманітарні" автобуси

Бізнес 68733

-

"Від автобусів до метро". В Україні з 1 січня почала діяти єдина форма квитка – деталі

Бізнес 34014

-

Екснардепа Демчака затримали в Німеччині

Фінанси 17465

-

"Коли побачив своє вино в буфеті Royal Albert Hall, мені зірвало дах", – засновник "Колоніст"

Бізнес 15689

-

Філатов: Росія "розбомбила" завод "Олейна" в Дніпрі

Бізнес 9971