Значення моделі шахрайства для аудитора або мінуси висококваліфікованих людей

Як концептуальну модель для того, щоб дослідити мотивацію та передумови шахрайства аудитори і досі використовують застарілу модель "трикутника шахрайства"

У своїй книзі «Промінь світла на темні боки бізнесу» С. Альбрехт, Дж. Венц і Т. Уильямс стверджували, що існує два способи незаконно щось відібрати в інших: або приставити до їх скроні пістолет і змусити віддати це, або виманити обманом. Перший спосіб у всіх його численних різновидах називається пограбуванням, розбоєм, а другий спосіб - це шахрайство. Шахрайство щодалі стає серйознішою проблемою. Майже в кожній газеті чи журналі або в Інтернеті, присвяченому бізнесу, можна прочитати про той чи інший випадок шахрайства. Шахрайство через обман може приймати різні форми. Але, незважаючи на те, що шахрайство є широким юридичним поняттям, для цілей аудиту аудитор розглядає лише шахрайство, яке спричиняє суттєве викривлення у фінансової звітності.

На практиці випадки шахрайства, як правило, поділяють на шість типів (при цьому п’ять із них тим чи іншим чином впливають на показники фінансової звітності):

Перший — це розтрата чи розкрадання з боку найманого працівника. Тобто наймані працівники обманюють своїх наймачів, привласнюючи собі кошти чи майно фірми, на якій вони працюють. Розкрадання з боку найманих працівників можуть відбуватися як безпосередньо ними самими, так і опосередковано, за допомогою інших осіб. У першому випадку про розкрадання йдеться, коли працівник краде готівку або просто тягне з роботи все, що йому подобається. Розкрадання працівником стосується і тих випадків, коли він засновує підставну фірму і як її керівник отримує гроші за недоставлені товари або ненадані послуги. Саме цей тип шахрайства використав співробітник Apple, який 7 років обкрадав фірму, на якій він працював[i]. Чоловік визнав, що почав викачувати гроші у свого роботодавця приблизно у 2011 році, отримуючи відкати, крадучи деталі, завищуючи рахунки-фактури та шахрайським чином стягуючи з Apple плату за товари, які ніколи не постачалися. Загальна сума вкраденого сягнула за цей час 17 млн.$

До опосередкованого шахрайства відносяться випадки, коли працівники беруть хабарі та підношення від покупців, клієнтів та інших зовнішніх осіб за свої послуги із заниження ціни продажу або завищення покупних цін, за отримання недоброякісних товарів тощо.

Другий тип шахрайства - це шахрайство з боку керівників чи менеджерів. У своєму найбільш загальному вигляді шахрайство з боку менеджерів є обманом, який здійснюється керівниками цієї фірми вищої та середньої ланки шляхом маніпуляцій з фінансовою звітністю. Для прикладу такого виду шахрайства можна згадати випадок із BaringsBank. Банк був заснований у 18 столітті і вважався найстарішим британським торговим банком. Через престиж банку йому віддавала перевагу королева Єлизавета II. За часи свого існування банк пережив Велику депресію[ii] та дві світові війни, але шахрайство голови сінгапурського відділу деривативних продажів Ніка Лісона, призвело до визнання всього банку неплатоспроможним[iii]. За мемуарами Ніка Лісона «Як я збанкрутував „Берінгз“ у 1999 році було знято фільм під назвою "Аферист".

До цього типу шахрайства можна віднести і афери, які відомі нам, як скандал з Enron (2001),скандал WorldCom (2002). Варто згадати більш пізні скандали із японським виробником електроніки Toshiba, який був створений у 1938 році і тривалий час був символом технологічного прогресу в Японії. В 2016 році група інвесторів подала в суд на компанію, вимагаючи відшкодувати збиток, нанесений їм в результаті фальсифікацій в бухгалтерській звітності. Сума колективного позову, становить 16,65 млрд ієн (понад 160 млн. $). В 2017 році в засобах масової інформації знов з’явилася інформація про звинувачення Японською Комісією з цінних паперів та бірж корпорації у завищенні прибутку вже на 40 млрд. ієн ($339 млн.) протягом трирічного періоду, починаючи з 2014 року. За даними регулятора, корпорація публікувала прибуток у комп'ютерному підрозділі, хоча насправді це був збитковий бізнес[iv].

Третій тип шахрайства - афери з інвестиціями. У цьому випадку інвесторам пропонують зробити інвестиції, які, як виявляється згодом, насправді липові, оскільки не мають, як правило, жодної вартості. Яскравим прикладом цього типу шахрайства є скандальний медичний стартап корпорації Theranos, засновницею якої була Елізабет Холмс. Ця 19-річна американка під натхненням прикладу Стіва Джобса у 2003 році пообіцяла створити революцію в медицині, а саме через аналіз краплі крові робити сотню медичних тестів. За 10 років існування корпорації вона зібрала 900 млн. дол інвестицій від найбагатших людей і компаній світу. На піку свого розвитку компанію оцінювали в 9 млрд дол, а Елізабет Холмс стала наймолодшою мільярдеркою в списку Forbes. Але, ось халепа - перше ж розслідування в американській пресі показало, що успіх компанії – це мильна бульбашка, оскільки не існувало жодної технології миттєвого і безболісного аналізу крові, яку буцімто розробила Елізабет Холмс[v].

Четвертим типом шахрайства є шахрайство із боку постачальників. Шахрайство з боку постачальників часто проявляється у завищенні кількості товарів, що поставляються, постачанні бракованих товарів або взагалі в непоставці товарів, за які було отримано платіж.

П'ятий тип шахрайства – це шахрайство з боку замовника чи клієнта. Цей тип шахрайства, як правило, включає неплатежі за поставлений товар або, навпаки, отримання оплати за роботу, що не була невиконана.

Я згадала декілька «яскравих» скандалів, які виразно демонструють, що наслідки фінансового шахрайства можуть бути далекосяжними, як для самої ошуканої компанії так і для її працівників, власників та інших зацікавлених сторін. Що стало причиною цих бухгалтерських скандалів? Як правило, це надмірна жадібність декількох осіб, в результатів дій яких компанії втрачають мільярди, а саме жахливе, руйнуються життя багатьох людей.

Нажаль дослідження, які проводилися в Україні, доводять, що шахрайство притаманне і українським підприємствам. Останні 20 років однією з провідних світових аналітичних публікацій з питань економічних злочинів залишається Всесвітнє дослідження економічних злочинів та шахрайства, яке проводиться PwC. Останнє оприлюднене дослідження під назвою «Всесвітнє дослідження економічних злочинів та шахрайства 2020. Шахрайство: лабіринт, з якого немає виходу?» демонструє наступні результати опитування українських компаній[vi]:

51% респондентів в Україні постраждали від шахрайства за останні 24 місяці (середній у світі 47%).

Топ 5 видів шахрайства:

- Незаконне привласнення майна (47%)

- Хабарництво та корупція (47%)

- Шахрайство з боку клієнтів (31%)

- Кіберзлочини (31%)

- Шахрайство у закупівлях (31%)

Найбільш суттєвими для організації з точки зору фінансових збитків або інших наслідків видами шахрайства були: Незаконне привласнення майна (19%); Шахрайство у закупівлях (13%)

Найбільш суттєве шахрайство вчинили: Співробітники організації (в Україні -25%, у світі – 37%)

Це опосередковано підтверджує результати наукових досліджень, що проводилися ще в 90-х роках у США, які засвідчили, що кожні троє з десяти працівників шукають можливості щось вкрасти, інші троє з десяти вкрадуть, як тільки представиться така можливість, і лише четверо з десяти залишаться чесними за будь-яких обставин.

Найбільші корпоративні крахи, значний прогрес у технологіях, існуючи протиріччя між загальними національними інтересами суспільства та приватними специфічними інтересами бізнесових структур, світові події, продовольчі кризи та інші фактори, - ось причини, чому оцінка ризиків суттєвого викривлення внаслідок помилки чи шахрайства лежить в основі кожного аудиту.

Ризик того, що аудитор не виявить суттєвого викривлення внаслідок шахрайства завжди вищий, ніж ризик невиявлення суттєвого викривлення, яке сталося через помилку. Причиною тому є використання шахраями складних та ретельно організованих схем, які розробляються саме для того, щоб приховати шахрайство. Тому виявити приховане шахрайство важче, тим паче, коли воно супроводжується змовою.

На здатність аудитора виявити шахрайство впливають такі чинники, як досвідченість шахрая, періодичність та обсяг маніпулювань, ступінь змови, розмір сум, якими маніпулюють, посадовий рівень причетних до шахрайства осіб. Але незважаючи на можливість аудитора ідентифікувати потенційні можливості для вчинення шахрайства, йому важко визначити, чим спричинені викривлення: шахрайством чи помилкою. Саме тому МСА 240 попереджає, що аудитор хоча і може підозрювати або інколи навіть ідентифікувати можливість шахрайства, він не робить юридичних визначень, чи дійсно відбулося таке шахрайство.

Існує наукова теорія мотивів, що підштовхують людей до шахрайства. Ця теорія була запропонована американським кримінологом Donald Cressey. У своїй основоположній роботі D.Cressey вивчав характеристики людей, які вчинили шахрайство, і обставини, які підштовхнули до цих шахрайських дій. Результатом дослідження D.Cressey стала розробка теорії, відомої в усьому світі, як «трикутник шахрайства». Ця теорія визначає три аспекти, що сприяють вчиненню шахрайства: (а) уявний тиск або стимул; (б) можливість; і (в) раціоналізація. В психології раціоналізація є різновидом психологічного захисту, яка проявляється у спробах довести, що будь-які вчинки певної людини є єдино правильними, а тому — критиці не підлягають. Раціоналізацію людина використовує, як раз для того щоб оправдати свої дії, які негативно сприймаються оточенням. Отже лише елемент «раціоналізація» зосереджується на потенційному злочинці, оскільки враховує його процес мислення та здатність виправдовувати свої вчинки. Але раціоналізація має і обмеження: по-перше, вона не відображає навичок, які необхідні для розпізнавання та використання можливостей шахрайства; по-друге, раціоналізація особистості не є легко помітною рисою.

Аудитори використовують трикутник шахрайства як концептуальну модель для того, щоб дослідити мотивацію та передумови шахрайства. Якщо ми звернемося до ілюстративних прикладів чинники ризику шахрайства, що наведені у Додатку 1 до МСА 240, то побачимо, що вони класифіковані на основі трьох умов, які, як правило, наявні, якщо є шахрайство:

- мотив або тиск для вчинення шахрайства;

- усвідомлена можливість вчинити шахрайство;

- спроможність логічно виправдати шахрайську дію.

Але деякі науковці вважали і вважають, що трикутник шахрайства потребує оновлення та перегляду, оскільки в ньому немає людського фактору. Тому, щоб включити в модель більше шахраїв, рівно 20 років тому, у грудні 2004 році американськими науковцями (David T. Wolfe, Dana R. Hermanson) було запропоновано розширену модель шахрайства, яка мала назву «діамант шахрайства». До вже відомих трьох елементів шахрайства вони запропонували включити четвертий елемент — індивідуальні здібності — щоб доповнити необхідні для організації шахрайства атрибути та риси.

В цей новий запропонований елемент входять посада/функція, розум, впевненість/его, навички, примус, ефективна брехня та імунітет до стресу. Тобто шахрай повинен мати певну посаду, щоб мати певний офіційний доступ і вплив в організації; він має бути достатньо розумним, щоб помітити й скористатися можливостями шахрайства; йому потрібна впевненість і самолюбство, щоб здійснити шахрайство; у нього повинен бути переконливий характер, щоб переконати інших погодитися на шахрайство або просто відвернутися; щоб уникнути розкриття, він повинен дивитися прямо в очі аудиторам, інвесторам та іншим і переконливо та послідовно брехати. Нарешті, шахрай повинен мати певний рівень імунітету до стресу, який може виникати як від скоєного, так і від очікування покарання.

Процес мислення шахрая з використанням «діаманта шахрайства» показаний на рис.1.

Рис. 1. Процес мислення шахрая за діамантом шахрайства

Як бачимо «діамант шахрайства» більше зосереджений на людях, що окликається з ідеєю одного із авторів цієї моделі – David T. Wolfe - який вважав, що «основною причиною шахрайства є люди», оскільки без «правильної людини», яка володіє «правильними» рисами, можливості шахрайства, швидше за все, не будуть реалізовані, навіть якщо є стимул/тиск, можливість та раціоналізація. Щоб передати логіку діаманта шахрайства David T. Wolfe наочно показав «діамант шахрайства» в дії (рис.2). Стимул – це магніт, що тягне до шахрайства. Якщо людина може раціоналізувати вчинок - створюється додаткова тяга. Якщо людина не може виправдати вчинок, це відштовхує її від шахрайства. Можливість відкриває двері до шахрайства. Здібності — це особисті риси людини, які дозволяють їй обійти заходи контролю, щоб вчинити та замаскувати шахрайство та жити з ним, не відчуваючи стресу.

Рис. 2. Як працює «діамант шахрайства»[vii]

Завдяки зосередженню на здібностях шахрая «діамант шахрайства» спонукав додаткові дослідження складових шахрайства. Вплив людського фактору на шахрайство вивчали не лише згадані вище науковці.

Коли різні люди мають однакову можливість вчинити шахрайство, чим пояснюються їхні різні дії? Чому навіть в одному середовищі та з однаковим рівнем внутрішнього контролю одні люди будуть вчиняти шахрайство, а інші ніколи? |

Це пояснюється саме відмінностями в когнітивних процесах.

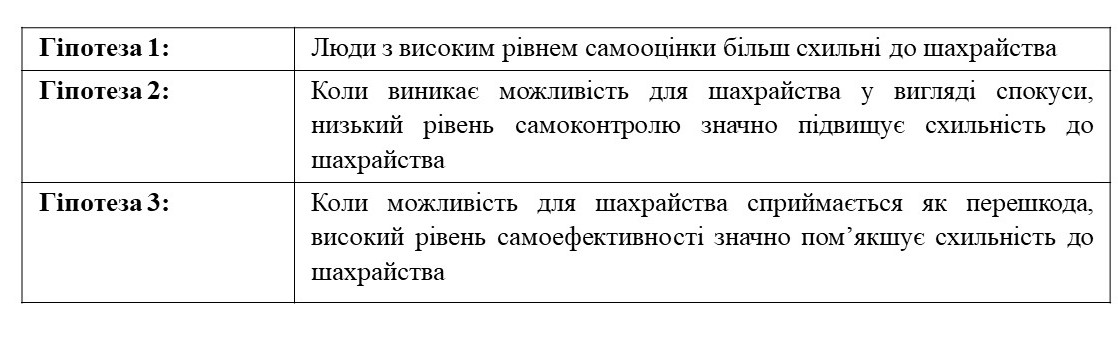

Виходячи з цих міркувань іншими зарубіжними науковцями, які вивчали питання про те, чи існують специфічні психологічні фактори, які впливають на сприйняття можливості вчинення шахрайства, було запропоновано три наукових гіпотези, зміст яких зведений до наступного (рис. 3):

Рис. 3. Психологічні фактори, які впливають на сприйняття можливості вчинення шахрайства

Перша гіпотеза виведена з огляду на те, що люди, які зважають на себе та є безрозсудними, швидше за все, піддадуться спокусі шахрайства. У той же час коли існують можливості для шахрайства, наприклад, в умовах слабкого внутрішнього контролю, як правило, виникає спокуса. А тут вже самоконтроль діє як протидія і допомагає людині стримати себе перед обличчям спокуси. З цього виведена друга гіпотеза. Прийняття особою рішення про вчинення шахрайства пов’язано з подоланням певних бар’єрів (перешкод), зокрема, сильного внутрішнього контролю, завдяки якому зменшуються можливості для шахрайства. Подолання перешкод полягає в тому, що такій особі потрібно уникнути бути спійманою, коли вона перебуває під суворим наглядом. Тут вступає в гру самоефективність, яка може стати сповільнюючим ефектом передбачуваної можливості вчинення шахрайства. Відповідно до цієї точки зору виведена третя гіпотеза.

Але повернемося до «діаманта шахрайства», який вже багато років залишається у центрі уваги багатьох міжнародних досліджень. В 2015 році американськими вченими (Douglas Boyle, Todd DeZoort, Dana Hermanson) були проведені також і експерименти із аудиторами щодо оцінки ними ризику шахрайства у гіпотетичного клієнта. Результати такого дослідження показали, що тип використаної моделі шахрайства значно впливає на судження аудиторів про ризик шахрайства. Зокрема, аудитори, що використовували «діамант шахрайства» дали значно вищі оцінки ризику шахрайства, ніж аудитори з групи «трикутника шахрайства». Тобто зосередження аудиторів на здібностях керівництва призводить до підвищення оцінки ризику шахрайства.

Більш пізні дослідження щодо зв’язку елементів «діаманту шахрайства» з ймовірністю шахрайства показали, що такі здібності, як его, інтелект і здатність справлятися зі стресом значно впливають на ймовірність вчинення шахрайства.

Зосередження на здібностях вимагає від аудиторів кращого розуміння індивідуальних рис та здібностей працівників свого клієнта. Під час оцінки ризиків шахрайства аудитору корисно зосередитися на особистісних рисах і навичках топ-менеджерів та інших осіб, відповідальних за сфери високого ризику. При цьому така оцінка здібностей не повинна розглядатися аудитором як одноразова вправа. Не потрібно забувати, що люди можуть з часом розвивати нові здібності, особливо якщо вони піднімаються по службових сходах і професійно ростуть. Лише той факт, що хтось в минулому не мав достатньо повноважень або знань у певній сфері, щоб вчинити шахрайство, не дає аудитору гарантії, що ця особа не розвине такі здібності чи знання в майбутньому. До того ж на підприємстві з часом можуть змінюватися організаційні процеси та заходи контролю. В результаті, у деяких людей можуть з’явитися здібності для вчинення шахрайства в новому середовищі, навіть якщо вони не були здатні на це в попередніх умовах.

Малкольм Гладуелл - канадський журналіст і соціолог у своїй книзі «Розмови з незнайомцями. Що слід знати про людей, яких ми не знаємо» стверджує, що ми довіряємо людям не тому, що не сумніваємося в них, а тому, що нам не достає сумнівів. На його думку, для того, щоб вийти із зони довіри, людині потрібно отримати достатньо тривожних сигналів. Якщо їх буде не достатньо, людина збереже презумпцію правдивості. Щоб відмовитися від презумпції правдивості, людині потрібен «спусковий гачок».

В нашому випадку таким спусковим гачком є попереджувальні знаки, так звані «симптоми» можливого викривлення фінансової звітності внаслідок шахрайства. Наприклад, якщо керівник відділу продажів надто агресивний, конкурентоспроможний і одержимий досягненням місячних квот продажів – це може стати тривожним сигналом для аудитора щодо існування ризиків шахрайства в доходах.

Отже, не зважаючи на те, що стандарти аудиту все ще зосереджені на традиційному «трикутнику шахрайства», дослідження шахрайства значно вийшли за межі цієї застарілої моделі. Відповідно, щоб не відставати від часу, аудиторам сьогодні також потрібно розширяти сферу аудиту, процедури та тестування на потенційне шахрайство.

[i] джерело: Колишній співробітник протягом 7 років обкрадав Apple: шахрай вкрав у компанії $17 мільйонів | Gagadget.com

[ii] Велика депресія - загальносвітова потужна економічна криза, яка настала восени 1929 року та тривала до кінця 1930-х років (джерело: Велика депресія — Вікіпедія)

[iii] джерело: Barings Bank - Wikipedia

[iv] джерело: Toshiba подозревается в завышении прибыли | Комментарии Украина, Toshiba слідом за General Electric оголосила про розділення на три компанії - портал новин LB.ua

- Ефект "зливного бачка" в маркетингу: чому ваші ліди називають "сміттєвими" Наталія Червона вчора о 10:30

- Рік Коня стане роком "темної конячки" Олексій Шевчук 01.01.2026 12:30

- Подарунки для посадовців: що заборонено законом Анна Макаренко 30.12.2025 16:49

- Зменшення розміру середнього заробітку за час затримки розрахунку при звільненні Альона Прасол 30.12.2025 10:56

- Стабільні обсяги, зростаюча ціна: логіка ринку земель у 2025 році Денис Башлик 29.12.2025 17:11

- Чому закон часто не працює без адвоката Дмитро Ламза 29.12.2025 13:40

- Стратегія, якої бракує Україні: чому цифровий суверенітет має стати державним пріоритетом Тетяна Хабібрахманова 29.12.2025 11:46

- Воєнний стан і святкові дні – трудові права залишаються чинними Дмитро Ламза 25.12.2025 21:34

- Попит на житло молодих сімей змінюється: безпека і функціональність понад естетику Микола Марчук 24.12.2025 14:01

- Лісова галузь 2025: розворот від "схем" на 180 градусів відбувся Олександр Місюра 24.12.2025 13:03

- Коли в досудовому строки сплинули та як адвокат блокує подальше переслідування Дмитро Ламза 24.12.2025 10:51

- Чи можлива мобілізація жінок в Україні? Віра Тарасенко 23.12.2025 22:42

- Боротьба за берег озера та ліс у Дніпрі Павло Васильєв 23.12.2025 21:50

- Чому фокус на людину став новою конкурентною перевагою бізнесу? Мар'яна Луцишин 23.12.2025 13:44

- Бізнес і надалі залишать без кредитів Сергій Дідковський 23.12.2025 12:07

- Стратегія, якої бракує Україні: чому цифровий суверенітет має стати державним пріоритетом 313

- Чому закон часто не працює без адвоката 165

- Стабільні обсяги, зростаюча ціна: логіка ринку земель у 2025 році 81

- Подарунки для посадовців: що заборонено законом 38

- Зменшення розміру середнього заробітку за час затримки розрахунку при звільненні 35

-

Продажі акумуляторів LiFePO4 зростають. Чи варто переплатити за них під час блекаутів

Технології 5300

-

20 прогнозів на 2026 рік. Чи буде втрата Донбасу, демократичний Конгрес та ШІ-пісні

2503

-

УЗ відновила електропоїзд ЕПЛ9Т-011: курсуватиме в київській агломерації – фото, відео

Бізнес 1953

-

Буданов очолив Офіс президента – перші висновки та прогнози

1081

-

Держенергонагляд перевірив дотримання графіків відключень у Києві й області: які результати

Бізнес 1001